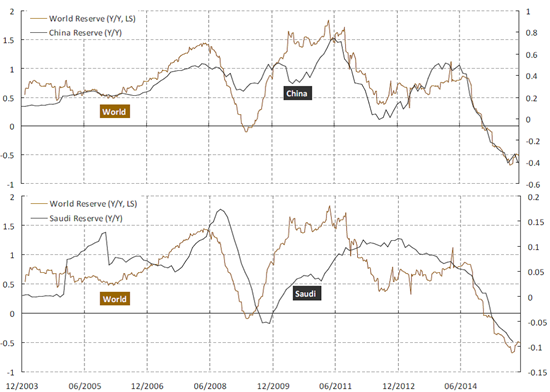

过去十几年里,全球储蓄过剩。这个现象主要体现在产油国、中国和日本的经常性账户盈余的膨胀,以及外汇储备的积累。然而,全球央行的外汇储备积累从2014年左右开始下降,虽然原因不尽相同。

产油国由于油价下跌不得不依靠消耗外储来补贴财政支出;日本的外汇储备管理发生了变化,而且在日元贬值的情况下,不再需要囤积大量的外汇来干预日元汇率;而中国的汇改从2014年开始深化,今年8月份开始加速,尽管短期内承担了较大的改革成本,同时波动性溢出到全球市场里其他的资产类别,让市场决定汇率走势以及资本账户的进一步开放也使中国囤积外汇的需求下降。

图表1:中国、中东、世界央行的储备资产开始减少

这些现象对应着的是美国经常性账户的改善。当然,美国的石油产出激增,以及其经济各部门资产负债表的修复都对此有帮助。如果我们把美国的经常性账户看做是,美国以牺牲进口的方式向世界输出流动性的渠道,而如今石油美元、日本美元和中国美元开始逐渐消失,那么美元的美国境外供给的渠道开始收缩。由于美元供给下降,全球外储的下降一般来说伴随着美元的强势。美元强势也一般对应着美债收益率在未来几个月上升。在美联储进入加息周期的大环境里,这

并不是什么特别难以理解的情况。

图表2:储备资产减少对应美元强势,和美债收益率的上升

值得注意的是,在2009年的几轮量化宽松政策以来,国际资本向新兴市场流动主要体现在资本账户的流动,而不是如以前危机之后的通过经常性账户改善。也就是说,在发达国家施行量化宽松政策帮助私人部门去杠杆修复资产负债表的同时,以中国为首的新兴国家的杠杆率却因为低美元利率和美元贬值预期而激增。

如前论述,美联储进入加息周期之后,如果美联储加息的节奏比市场共识预期要快的话,那么资本回流发达国家的速度将比预期的要快。如是,国际资本的流动,尤其是热钱的来去,将对国际资本市场产生剧烈的扰动,并同时伴随流动性事件。10年美债收益率的历史写满了全球经济周期和金融危机的历史

图表3:热钱的动向形成金融扰动

我们已经看到了在美联储加息之后的一系列风险事件。这包括阿根廷央行放弃外汇干预,而阿根廷比索在黑市的兑换价格一夜之间暴贬了50%;俄罗斯卢布对美元汇率暴跌至历史最低点;阿塞拜疆亦然。与此同时,中东地区地缘冲突加剧,沙特政府开始消耗其外储来填补财政赤字等等。在如此复杂的国际环境里,中国进行深化汇率的改革将面对的挑战不可小觑。

一般来说,巨额的经常性账户盈余和巨额的外汇储备都是一国储蓄远远大于投资的表征。这或许是由于此国的外汇管制,而国内缺乏投资机会而导致的。中国正面临着类似的问题。

随着经济增长的放缓,国内投资回报的需求不能得到满足,不能超过储蓄的预期,形成了过剩的储蓄和所谓的“资产荒”。2013年以来,我们尝试了银行表外资产加杠杆,甚至股票加杠杆的形式来暂缓资产投资的需求,然而结果却是一地鸡毛。在人口老化、储蓄下降、政府大力发展国债、地方债市场和资本账户逐步开放的新环境里,中国的“资产荒”将得到一定的缓解。

在一个缺乏弹性的汇率机制里,如在中国汇改之前那样,中国央行需要用人民币中间价引导市场汇率以反映经济基本面的变化。当央行拒绝汇率调整的时候,基本面的放缓需要通过其他相对价格的调整释放出来——比如通过大宗商品和资产价格。1997年亚洲金融危机后,中国顶住了汇率贬值阻力的压力是1998年中国股市跌幅超过10%的重要原因之一。

过去几年中国经济基本面放缓,然而人民币却反而升值。相对价格的调整只能通过商品价格的通缩和股市价格的压力而体现出来——直到2014年3月开始的汇率改革。这个各资产类别相对价格调整的理论,也可以解释为什么香港市场表现自2014年中期以来逊色于A股。由于港币对美元挂钩,港元汇率缺乏弹性以反映疲软的经济基本面。因此相对价格的调整只能通过资产价格表现出来。

在未来的几年,我们将要面对的是一个经济增长持续放缓,均衡利率维持低位的宏观形势。假如我们一如既往,把中国的资本继续困圈在缺乏投资机会、投资回报率越来越低的国内,那么“资产荒”的现象将延续,同时资金对回报的需求将引发道德风险。

2016年注定了是风云变幻的一年,也是中国进一步结构性改革的重要时刻。中国的汇率改革和资本账户的开放已经进一步深化,增强了中国经济应对外部危机的能力。虽然国内的经济增速将放缓,投资回报率也将受到压抑。然而,开放国际市场的投资机会将扩大中国资本的有效投资边界,为中国投资者带来更多的机会。只要国际上有比中国的投资回报率高的机会,那么中国的投资就有提升的空间。

文章来源:FT中文网;本文的网址:http://www.ftchinese.com/story/001065462